eins | zwei | drei | vier

1. Klassik

2. Neoklassik

3. Karl Marx

4. Joseph Schumpeter

5. Ordoliberalismus

7. Kritischer Rationalismus

8. Philosophische Kritik

9. Monetarismus

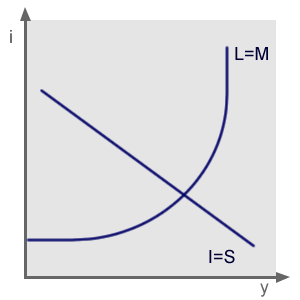

Keynes direkt, also auf der Grundlage der General theory of Employment, Interest and Money wird nie gelehrt und in den Lehrbüchern auch nicht ausschnittsweise zitiert. Gelehrt wird das sogenannte IS-LM Modell von Hicks. Dieses soll eine "neoklassische Synthese" sein, also keynessche Konzepte mit Konzepten der Neoklassik verbinden, wie man überall liest, z.B. hier IS-LM Modell.

Die Wahrheit ist, das IS-LM Modell ist Neoklassik pur und hat mit dem Theoriegebäude von Keynes nichts, absolut nichts gemeinsam. Das IS-LM Modell ist das illustrativste Beispiel der gesamten VWL für die Tatsache, dass die mathematische Modellierung zu einem totalen Blödsinn führt, wenn man die ökonomischen Zusammenhänge, die das Modell beschreiben soll, nicht versteht. Das IS-LM Modell dürfte maßgeblich dafür verantwortlich sein, dass die keynessche Theorie im akademischen Betrieb weder von Professsoren noch von Studenten, noch von der Öffentlichkeit verstanden wird. Es ist maßgeblich verantwortlich für den Blödsinn, den wir tag-täglich in der Presse über Keynes lesen. Es ist maßgeblich verantwortlich, für die totale Begriffsverwirrung in der öffentlichen Diskussion und für die konfusen Vorstellungen über wirtschaftliche Zusammenhänge. Es ist der ultimative Beweis, dass die mathematische Modellierung eben nicht zu einer präziseren Darstellung der wirtschaftlichen Realität führt, sondern im Gegenteil, den Blick auf diese verbaut und völliger nonsens produziert wird.

Zwar spielt es für die Analyse realer Zusammenhänge keine Rolle, aber es sorgt dafür, dass für die keynessche Theorie zentrale Begriffe, sparen, Zins, Kapital, Geld nach einem zweisemestrigen Kurs über Makroökonomie so wenig verstanden sind wie vorher. Es drängt sich der Vergleich mit den verflossenen Ökonomen von der Ostfront auf. Die schwurbelten auch noch bis zum bitteren Ende ihre Marxismus Litanei ab.

Die IS Kurve soll hierbei alle Kombinationen aus Zins und Volkseinkommen beschreiben, bei denen Sparen und Investieren übereinstimmen. Das ist ein Zusammenhang, der auch neoklassisch interpretiert werden kann, neoklassisch sogar viel plausibler interpretiert werden kann, der aber leider mit der Realität nichts zu tun hat.

Dass das Ding IS Kurve heißt, wäre im übrigen für sich betrachtet positiv, denn es fällt auf, dass das Ding nicht ICS (invest comsume save) heißt. Dem Namen der Kurve sieht man also noch an, dass es sich ursprünglich nicht um eine dubiose aggregierte Nachfrage, also Investionen UND Konsum handelte, sondern nur um Investitionen. Leider beeindruckt der sprechende Namen niemanden. Alle heutigen Lehrbücher gehen davon aus, dass zwischen staatlichem Konsum und staatlicher Investition nicht unterschieden werden muss.

Diese Kurve kann man im keynesschen Sinne interpretieren und im Sinne der klassischen Nationalökonomie, bei beiden Versionen jedoch, wir kommen darauf zurück, fehlt das zentrale keynessche Element, wobei die klassische Interpretation zwar nicht im Sinne von Keynes wäre, dafür aber logisch kohärenter.

Die keynessche Interpretation, bei dieser Variante läge investieren vor sparen, wäre diese: Die Investoren rechnen mit einer bestimmten Rentabilität ihrer Investitionen und werden folglich in dem dazu gehörigen Ausmaß investieren. Das setzt voraus, dass das Volkseinkommen solange steigt, bis das dazugehörige Sparvolumen der Investition entspricht. Bei einem hohen Zins, der als exogen vorgeben gedacht wird, sind die Investitionen gering, da es nur wenige Investitionen gibt, die einen hohen Zins bedienen können. Deshalb muss das Einkommen, aus dem sich wiederum das Sparen ergibt, auch nur gering sein. Je niedriger der Zins, desto höher sind die Investitionen und desto größer muss das Volkseinkommen sein.

Der exogene, vorgegebenen, Zins ist bei gegebener Geldmenge plausibel. Gleichermaßen plausibel ist, dass es nur wenige Investitionen gibt, die diesen bedienen können. Sinnigerweise müsste die y - Achse dann aber auch zwei Bezeichnungen haben. Der Zins sind die Kreditkosten. Es braucht aber noch die Rendite in mindestens gleicher Höhe, damit eine Investition zustande kommt.

Die Investitionen induzieren das Sparen. Das entspricht der keynesschen Theorie. Allerdings stellt sich die Frage, wo der Investor das Geld für seine Investitionen überhaupt her hat. Die IS Kurve beschreibt das Resultat eines Prozesses, einen gleichgewichtigen Zustand, aber nicht den Prozess, wie man da hinkommt. Das ist unproblematisch, solange man nur ein Gleichgewicht betrachtet als Resultat des Prozesses. Soll mit dem Modell aber etwas illustriert werden, die IS Kurve z.B. zur Illustrierung einer Vergrößerung der staatlichen Nachfrage nach rechts verschoben werden, stellt sich die Frage, wo das Geld hierfür herkommt.

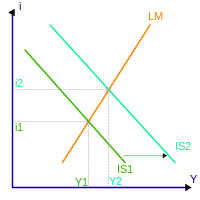

(Einschub: Warum verschiebt sich bei einer Erhöhung der Staatsausgaben die IS Kurve nach rechts? Die IS Kurve beruht auf einer Beziehung zwischen fallendem Zinssatz und Investition. Dies führt zu ihrem fallenden Verlauf, Bild siehe unten. Erhöht nun aber der Staat die Staatsausgaben, dann ist die Investitionstätigkeit bei jedem Zinssatz höher. Wir haben also nicht eine Wanderung auf der IS Kurve, sondern eine Verschiebung nach rechts.)

Eine keynessche Aussage hat die IS Kurve eigentlich nur ganz subtil versteckt. Damit die IS Kurve überhaupt nach rechts verschoben werden kann, bedarf eines freien Produktionpotentials. Wenn der Staat eine zusätzliche Nachfrage schafft im Baubereich, muss diese natürlich von irgendjemandem gedeckt werden können.

Die klassische Interpretation, die sich deckt mit den Vorstellungen von Adam Smith, David Ricardo oder Jean Baptiste Say sähe so aus. Dies hätte mit Keynes nichts zu tun, aber da dann das Sparen bereits vorliegt, braucht man kein zusätzliches Geld.

Ist das Volkseinkommen gering, die Bevölkerung muss als konstant angenommen werden, da sie im Modell nicht auftaucht, dann reicht das Volkseinkommen gerade für die notwendigen Güter des täglichen Bedarfs, gespart wird nichts. Da folglich das für investive Zwecke zur Verfügung stehende Kapital sehr gering ist, ist der Zinssatz hoch. Das ist auch nötig, weil bei einem geringen Volkseinkommen sparen tatsächlich ein Opfer notwendig macht, man spart es sich sprichwörtlich „vom Munde ab“. Andererseits sind Investitionen hochrentabel, weil eine Ausdehnung des Produktionspotentials aufgrund der hohen Nachfrage zu großen Erträgen führt.

In dem Maße aber, in dem das Volkseinkommen steigt, ist das zu Gunsten eines Konsums in der Zukunft zu erbringende Opfer geringer. Es wird mehr gespart und der Zins sinkt. Andererseits sinkt aber auch die Rentabilität der Investitionen.

Am Ende kommen wir dann zu einer Situation, wo fast alle Bedürfnisse befriedigt sind, das Opfer gering ist und auch bei geringen Zinssätzen noch gespart wird. Im Gegenzug können die Produkte auch nur noch zu einem geringen Preis abgesetzt werden, die Rentabilität ist also gering.

Was ist an der Logik falsch? Antwort: Alles, einfach alles. Falsch und irreführend ist schon der Begriff IS Kurve mit I wie investment und S wie saving, denn auf das Saving, das Sparen, kommt es einerseits gar nicht an und zweitens fehlt das für die keynessche Theorie zentrale Moment.

Da in der IS Kurve aber kein Geld vorkommt, kann sie eigentlich nur klassisch interpretiert werden.

Ist Sparen die Bedingung für die Investition, hiervon geht die klassische Nationalökonomie aus, dann ist das für investive Zwecke zur Verfügung stehende Kapital, de facto Geld, ein knappes Gut und knappe Güter haben einen Preis, in diesem Fall den Zins. Dann werden nur die Investitionen realisiert, die am profitabelsten sind und andere müssen, auch wenn sie Arbeitsplätze schaffen würden, unterbleiben. Der Mangel an für investive Zwecke verfügbaren Kapitals führt also zur Arbeitslosigkeit. Adam Smith sagt dies ganz explizit, siehe produktive und unproduktive Tätigkeiten.

Kern der keynesschen These ist aber das genaue Gegenteil. Das für investive Zwecke zur Verfügung stehende Kapital ist eben nicht knapp, seine Produktion erfordert eben kein Opfer. Da es nicht knapp ist, hat es auch keinen Preis im Sinne der marktwirtschaftlichen Ordnung und folglich kann jede Investition, die Arbeitsplätze schafft, auch realisiert werden.

Die ganz zentrale These der keynesschen Theorie ist in dem Modell gar nicht enthalten und sie ist auch in der mathematischen Modellierung nicht enthalten. Der ganz entscheidenden Punkt ist die Frage, ob das für investive Zwecke nötige Geld schon vorliegen muss, bevor investiert wird, oder ob es anschließend generiert wird. In rein definitorischen Gleichungen steckt dieses Aussage nicht drin. Die definitiorischen Gleichungen beschreiben Gleichgewichte, aber keine Prozesse.

Man kann das Modell auch nicht dadurch im Sinne von Keynes interpretieren, indem man darauf abstellt, dass Keynes das Sparen vom Volkseinkommen abhängig macht, denn das ist hier nebensächlich und gilt für die Vergangenheit wie für die Zukunft. Das Modell wird nicht dadurch richtiger, dass wir Sparen als allein vom Einkommen abhängig annehmen, denn das ist nicht der entscheidende Punkt. Der entscheidende Punkt ist, dass bei Keynes Sparen eine Folge der Investition ist, aber nicht die Bedingung. Der entscheidende Punkt ist, dass in der klassischen Nationalökonomie das für investive Zwecke zur Verfügung stehende Kapital, de facto Geld, knapp ist, bei Keynes nicht.

Die keynessche Interpretation, so wie wir sie in den meisten Lehrbüchern finden, funktioniert aber nicht, weil es ohne Geld keine Rechtsverschiebung der IS Kurve möglich ist. Uns interessiert nicht, dass es einen gleichgewichigen Zustand gibt, uns interessiert, wie man da hinkommt. Tautologische Gleichungen erklären keine Prozesse.

Man kann die Kurve zwar irgendwie keynesianisch interpretieren, aber die zentralen Aussagen von Keynes sind nicht Bestandteil des Modells, im Gegenteil, das Modell, also die IS (Investition / Sparen) Kurve suggeriert etwas anderes. Es suggeriert, dass Sparen klassisch, also als nicht konsumiertes Einkommen der Vergangenheit interpretiert wird, also als das, was in der Klassik und Neoklassik so unscharf mit "Kapital" bezeichnet wird, also Liquidität als Resultat der Vergangenheit, die in jede Verwendung fließen kann.

Genau das ist aber bei Keynes NICHT der Fall. Sparen ist bei Keynes nicht konsumiertes Einkommen der ZUKUNFT. Finanziert wird einen Investition mit Geld.

Wer es anschaulich haben will, kann sich überlegen, wie Investionen normalerweise finanziert werden, wenn sie über Kredite finanziert werden. Ein Investor geht zur Bank und leiht sich GELD. Dieses GELD muss absolut nicht, ganz und gar nicht, das Resultat nicht konsumierten Einkommens der Vergangenheit sein. Die Zentralbank kann das schlicht DRUCKEN. Damit finanziert er seine Investition, aktiviert also, bei Unterbeschäftigung (Keynes) einen Teil des brachliegenden Produktionspotentials bzw. zieht bei Vollbeschäftigung (Schumpeter) Ressourcen aus anderen Verwendungen ab. Mit einem Teil der Einnahmeströme der ZUKUNFT, wird er dann den Kredit tilgen, das heißt die Einnahmen, die er dazu verwenden muss, den Kredit zu tilgen, wird er SPAREN, also nicht konsumieren. Allerdings ist sparen dann ein Nicht-Konsumieren ZUKÜNFTIGER Einnahmen.

Der Unterschied ist brachial und kommt in dem Modell gar nicht zum tragen.

Ob wir Sparen verstehen als nicht konsumierte Einnahmen der VERGANGENHEIT oder als nicht konsumierte Einnahmen der ZUKUNFT ist ein gewaltiger Unterschied. Im ersten Fall ist sparen eine notwendige Voraussetzung für die Investition. Im zweiten Fall nicht.

Für Adam Smith, David Ricardo und Karl Marx ist sparen, also nicht konsumieren von Einnahmeströmen aus der Vergangenheit die Voraussetzungn für Investitionen. Bei Keynes ist lediglich das Vorhandensein eines Produktionspotentials die Voraussetzung einer Investition.

(Produktionspotential verstanden als die TATSÄCHLICHE Fähigkeit, etwas zu produzieren, was auch jemand haben will, zu Preisen, die auch jemand bezahlen will. Arbeitslosigkeit alleine ist noch kein Produktionpotential.)

Bei Keynes ist sparen, verstanden als nicht konsumieren von Einnahmen aus der Vergangenheit ein PROBLEM, da es einen Nachfrageausfall bedeutet. Sparen als nicht konsumierte Einnahmen der ZUKUNFT allerdings ist notwendig. Zum einen muss das Geld, das bei Kreditvergabe geschöpft wurde, wieder vernichtet werden, qua Kredittilgung, andernfalls würde die Geldmenge explodieren, zum anderen kann der Konsum nur steigen, wenn die hierfür notwendigen Investitionen getätigt werden.

Fazit: Die IS Kurve ignoriert ALLE zentralen Thesen von Keynes. Es ist ein reine Darstellung der Neoklassik und KEINE Synthese. Dass das Modell in die Irre führt, kann man jetzt in jedem x-beliebigen Lehrbuch der Makroökonomie nachlesen. Wir finden dort immer die Definition "alle Kombinationen aus Zins und Volkseinkommen bei denen Sparen und Investieren im Gleichgewicht sind." Das trifft für die Klassik 100 prozentig zu. Allerdings hat das mit Keynes nichts, absolut nichts zu tun. Ex post ist der Gütermarkt IMMER ausgeglichen. Das Volkseinkommen wurde entweder verkonsumiert oder investiert bzw. gespart. Dass zu einem unterschiedlichen Zins ein unterschiedliches Volkseinkommen gehört, ist zwar nett, das wäre aber auch in der Welt der Klassik so.

Im Gleichgewicht gibt es keinen Unterschied zwischen Klassik und Keynes. Von einem vorhandenen Volkseinkommen wird ein bestimmter Prozentsatz gespart, nämlich soviel, dass sparen und investieren im Gleichgewicht sind. Ob dieses Gleichgewicht jetzt über den Zins hergestellt wird, wie in der Klassik, ober durch das Volkseinkommen, wie bei Keynes, ist ein Nebenkriegsschauplatz. Die Frage aber, ob das Geld, das für investive Zwecke zur Verfügung benötigt wird, schon vor der Investition zur Verfügung stehen muss oder nachträglich generiert wird, ist kein Nebenkriegsschauplatz, sondern ein fundamentaler Unterschied, mit sehr weitreichenden Konsequenzen.

Ob aber das für investive Zwecke zur Verfügung stehende Kapital vorher angespart werden muss, also knapp ist, oder es in beliebiger Menge zur Verfügung steht und jedes Produktionspotential, so vorhanden, ausgeschöpft werden kann, ist ein gewaltiger Unterschied.

Das gleiche Problem haben wir mit der LM Kurve. Die ist zwar ein ganz klein bisschen keynesianisch, weil sie den Geldmarkt beschreibt, legt aber Schlussfolgerungen nahe, die überhaupt nicht keynesianisch sind. Die LM Kurve ist definiert als alle Kombinationen aus Zins und Volkseinkommen, bei denen, BEI ALS KONSTANT ANGENOMMENER GELDMENGE, der Geldmarkt im Gleichgewicht ist.

Gleichgewicht heißt in diesem Zusammenhang, dass die Spekulationskasse nicht verändert wird. Bei einem gegebenen Zinssatz habe die risikofreudigen bereits investiert und die weniger risikofreudigen haben es bleiben lassen.

Spekulationskassse ist hierbei jede Geldhaltung, die keine Erträge oder nur geringe Erträge bringt. Derzeit wären das das Girokonto. Die risikofreudigen brauchen nur einen geringeren Zins, um diesen relativ sicheren Hafen der absoluten Liquidität zu verlassen und börsennotierte Wertpapiere zu kaufen. Die weniger risikofreudigen einen höheren Zins.

Hierbei ist der Zins bei einem geringen Volkseinkommen niedrig und bei einem hohen Volkseinkommen hoch. Ist das Volkseinkommen niedrig, ist naheliegenderweise auch der Bedarf an Transaktionskasse, das Geld, das für Transaktionen nötig ist, niedrig. Das heißt wiederum, dass es viel Geld gibt, das in möglichst liquider Form gehalten werden will, also in börsennotierten Wertpapieren.

Das "überschüssige" Geld wird also vom z.B. Girokonto, wo es (fast) keine Verzinsung bringt, so kann man sich die Spekulationskasse vorstellen, abgezogen und in börsenotierte Wertpapiere (oder ähnlich liquide Anlagen, auf jeden Fall nicht in die Realwirtschaft) investiert. Deren Kurse steigen, die Rendite auf diese Papiere, bei gleichbleibender Dividende, sinken.

(5 Euro auf ein Papier, das 100 Euro kostet, ist relativ viel. 5 Euro auf ein Papier, das 400 Euro kostet, ist relativ wenig.)

Steigt das Volkseinkommen, steigt der Bedarf an Transaktionskasse. Dieser Bedarf kann nur gedeckt werden, indem Wertpapiere verkauft werden. Deren Kurse sinken und die Zinsen steigen.

Machen wir uns das klar: Es gab Leute, die risikofreudigen, die bei einer vergleichsweise geringen Rendite Wertpapiere gekauft haben. Ein paar von diesen müssen, wenn das Volkseinkommen steigt, ihre Wertpapiere verkaufen, um ihre Transaktionskasse aufzufüllen. Das isoliert betrachtet lässt die Kurse also erstmal sinken, die Renditen steigen. Das wiederum bringt die weniger risikofreudigen dazu, diese Wertpapiere zu kaufen, was wiederum, isoliert betrachtet, die Kurse steigen und die Renditen sinken lässt.

Es ist aber klar, dass in der Summe jetzt mehr Risikoscheue Wertpapiere halten, was ja nur mit einer größeren Rendite und einem geringeren Kurs möglich ist.

Die LM Kurve soll nun drei Bereiche haben. Einen sogenannten liquidity trap, einen mittleren Bereich und einen klassischen Bereich. Der liquidity trap ergibt sich bei Keynes aus der Tatsache, dass die Risikoaversion so groß ist, dass keine Wertpapiere mehr gekauft werden und alles überschüssige Geld auf dem, beispielhaft für Spekulationskasse, Girokonto gehalten wird, wo es zwar keine Zinsen abwirft, derzeit, aber zumindest nicht das Verlust des Risikos droht, wenn die Wertpapiere an Wert verlieren, was im liquidity trap alle fürchten. Richtig ist daran, dass in einer solchen Situation die Zentralbank machtlos ist, allerdings ist die Situation, die wir derzeit erleben, eine andere.

Man hier sollte hier schon verstehen, was genau ein liquidity trap ist, weil hier in der öffentlichen Diskussion eine gewissen Verwirrung herrscht.

In der öffentlichen Debatte wird als liquidity trap die Tatsache bezeichnet, dass die Zentralbank, wie derzeit, die Refinanzierungskosten der Geschäftsbanken ständig senkt, bis zu einem Punkt, wo diese Geld praktisch kostenlos bekommen, diese günstigen Refinanzierungskosten aber nicht dafür verwendet werden, Realinvestitionen zu finanzieren, sondern die Börsenkurse hochzutreiben. Das ist KEIN liquidity trap im Sinne von Keynes.

In einem keynesschen liquidity trap würden die Geschäftsbanken überhaupt kein Geld von der Zentralbank mehr abholen, weil sie nicht ihre Spekulationskasse weiter auffüllen werden, das heißt das Geld zinslos "rumliegen" lassen, auf der anderen Seite aber Zinsen, wenn auch wenig, derzeit, für dieses Geld bezahlen. In einem keynesschen liquidity trap könnten die Zentralbanken schlicht kein Geld mehr bei den Geschäftsbanken unterbringen. Der liquidity trap ist ein sinnvolles Konzept zur Erklärung, warum bereits zirkulierendes Geld nicht angelegt wird.

Was wir derzeit erleben, im Jahre 2014, ist etwas anderes. Die Geschäftsbanken nehmen das Geld und heizen damit die Börsenkurse an. Das ist kein liquidity trap. Die Banken kaufen weiterhin Wertpapiere und drücken die Zinsen. Allerdings springt der Funke nicht auf die Realwirtschaft über.

Nochmal: Einen liquidity trap haben wir, wenn zirkulierendes Geld in einer Form gehalten wird, wo es keine oder nur eine geringe Rendite abwirft. Die Zentralbanken können aber die Spekulationskasse nicht erhöhen, da keine Bank ihre Spekulationskasse mit geliehenem Geld, für welches sie Zinsen bezahlen muss, auffüllen wird. Ein weitere Senkung des Zinssatzes ist daher nicht mehr möglich.

Das Phänomen, das wir derzeit, im Jahre 2014 beobachten, ist kein liquidity trap. Das von den Zentralbanken angebotenen Geld wird angenommen, die Banken rechnen damit, dass die Spekulationsgewinne die Kosten der Kreditaufnahme übersteigen. Sie kaufen Wertpapiere und es gibt auch noch einen Effekt auf die Geldmarktzinsen. Aber der Funke springt nicht über. Das ist kein liquidity trap.

Es ist schlicht so, dass sie die geringen Refinanzierungskosten nicht an die Geschäftsbanken weiterreichen. Diese Situation ist höchst gefährlich, weil die Blase früher oder später platzen wird. Es wird Gewinner und Verlierer geben, denn bei diesem Spiel geht Geld zwar nicht verloren, aber es wechselt den Besitzer und wenn die Verlierer nicht genug Substanz haben, wird der Steuerzahler sie zum x-ten Mal retten müssen.

Beide Phänomene sind zwar gleichermaßen unangenehm, aber es sind zwei unterschiedliche Phänomene.

Die in der öffentlichen Debatte oft angeführte These, dass die von Keynes für unwahrscheinlich gehaltene Situation des liquidity trap nun doch eingetreten sei, weil es die Zentralbanken in den USA, Europa und Japan nicht gelinge, den Zins, zu dem die Geschäftsbanken Kredite vergeben zu senken, nun doch eingetreten sei, ist Schwachsinn. Einen liquidity trap hätten wir, wenn die Zentralbanken gar kein Geld mehr unterbringen könnten. Damit haben sie aber kein Problem. Sie haben lediglich eine Problem damit, die Geschäftsbanken dazu zu bringen, die günstigen Refinanzierungsmöglichkeiten weiterzureichen.

Der Unterschied ist insofern entscheidend, als die Lösung des Problems eine andere ist. Beim keyneschen liquidity trap haben die Zentralbanken tatsächlich keine Möglichkeit mehr, die Wirtschaft zu beeinflussen. Die Geschäftsbanken nehmen das Geld einfach nicht.

In der derzeitigen Situation reichen die Geschäftsbanken aber die billigen Refinanzierungskosten nicht weiter, das ist ein ganz anderes Problem. Hier müssten die Zentralbanken die Kreditvergabe an die Geschäftsbanken an Bedingungen knüpfen. Es werden nur noch Kredite vergeben, wenn diese zur Finanzierung von Realinvestitionen verwendet werden.

Auch der "klassische" Bereich suggeriert einen Zusammenhang, der im Grunde mit der keynesschen Theorie unvereinbar ist und sogar einen Zusammenhang suggeriert, der der keyneschen Theorie diametral entgegengesetzt ist. Im "klassischen" Bereich der LM Kurve verläuft diese parallel zur Ordinate. Es wird also angenommen, dass das gesamte Geld schon für Transaktionszwecke verwendet wird oder in Wertpapieren investiert ist. Es gibt also keine Spekulationskasse mehr. Steigt jetzt das Volkseinkommen, gibt es nur eine Möglichkeit, das benötigte Geld für Transaktionszwecke zu organisieren, nämlich durch den Verkauf von Wertpapieren, wodurch der Geldmarktzins so steigt, dass die zusätzliche Nachfrage zu einer Verdrängung bestehender Nachfrage in gleicher Höhe führt.

Worin liegt der Fehler? Der Fehler liegt darin, dass GELD, ganz neoklassisch, als limitierender Faktor angesehen wird. In der Klassik / Neoklassik ist Geld tatsächlich ein limitierender Faktor, denn sein Wert ist das Resultat von Ereignissen der Vergangenheit. Geld ist quasi "Kapital", ein Produktionsfaktor. Tatsächlich bestimmt sich der Wert des Geldes aber aus der Zukunft. Geld ist ein Anspruch auf einen Teil des ProduktionsPOTENTIALS, nicht der bereits geleisteten Produktion.

Der limitierende Faktor ist also das Produktionspotential, nicht das Geld. Anders formuliert: Der klassische Bereich der LM Kurve suggeriert einen Zusammenhang, den es in der keyneschen Theorie schlicht überhaupt nicht gibt. Keynes ist da völlig eindeutig: Der Zins und damit die Geldmenge, soll solange ausgedehnt werden, bis das Investionsvolumen so groß ist, dass Vollbeschäftigung herrscht. Geld ist bei Keynes KEIN limitierender Faktor. Die Annahme von Geld als limitierendem Faktor ist reine Neoklassik.

"Klassisch" wäre der Bereich, wenn in diesem Bereich ein Produktionsfaktor knapp ist. Geld ist aber nie knapp und der klassische Bereich ist perfekt vereinbar mit Unterbeschäftigung. Sollte in diesem Bereich Vollbeschäftigung herrschen, wäre dies reiner Zufall. Der Begriff "klassischer" Bereich suggeriert Zusammenhänge, die der keynesschen Theorie diametral entgegengesetzt sind.

Dass dann in den Lehrbüchern die LM Kurve hin und hergeschoben wird, nach rechts, wenn die Zentralbank die Geldmenge vermehrt, nach links, wenn sie diese vermindert, ändert daran nicht viel.

(Einschub: Warum verschiebt sich bei einer Erhöhung der Geldmenge die LM Kurve nach rechts? Wenn die Geldmenge höher ist, dann ist auch die Spekulationskasse höher. Wenn das Mischungsverhältnis aus risikoscheu und weniger risikoscheu immer dasselbe ist, werden ein paar der Risikofreudigen Wertpapiere gekauft haben, deren Kurs damit in die Höhe und die Rendite nach unten gedrückt haben. Das Problem dabei ist, dass Sätze vom Typ „erhöht nun die Zentralbank die Geldmenge, verschiebt sich die LM Kurve nach rechts“ Blödsinn sind. Die Zentralbank kann Geld anbieten, ob es allerdings „gekauft“ wird, steht auf einem anderen Blatt. So wenig wie der Bauer autonom beschließen kann, wie viele Kartoffeln er verkauft, er braucht auch Käufer, kann die Zentralbank autonom beschließen, wie viel Geld sie verkauft und zum Auffüllen der Spekulationskasse, die keine Erträge bringt, wird niemand Geld kaufen. Das ändert aber nichts an der Theorie von Keynes, das Problem ist nur, dass das IS-LM Modell Murks ist. Weiterhin richtig ist, dass Kapitalsammelstellen, also vor allem Banken, das Geld kaufen, auch wenn es hochspekulativ an der Börse investiert wird und nicht in die Realwirtschaft fließt. Die Rendite dieser Wertpapiere sinkt dann tatsächlich, momentan, im Jahre 2014, bis zur Bedeutungslosigkeit. Relevant ist nur die Kurssteigerung. Aber der Funke springt, sehr zum Bedauern der EZB, nicht auf die Realwirtschaft über. Der Geldmarkt dominiert den Gütermarkt. Das ist die Kernthese von Keynes und die ist richtig. Die Geldmenge kann nur über ein Absenken des Geldmarktzinses erweitert werden, weil nur dann Geld "gekauft" wird. Das Problem ist ähnlich wie bei der IS Kurve. Die LM Kurve beschreibt Gleichgewichte, aber nicht wie man diese verändert. Das ganze Modell führt zu einer "mechanischen Denke", also genau zu der Denke, vor der Keynes gewarnt hat.)

Man braucht keine crowding out Effekte zu diskutieren, weil diese wirtschaftlich unsinig sind. Am crowding out Effekt wird keynesianische Politik nie, absolut nie scheitern und der crowding out effect wird nie, absolut nie, die keynesianische Politik konterkarieren. Die Zentralbanken mögen Gründe haben gegenzusteuern, Abfluss der Sekundäreffekte ins Ausland, Inflation, strukturelle Probleme, die mit keynesianischer Politik nicht gelöst werden können etc.. Aber den crowding out effect werden sie immer durch Vermehrung der Geldmenge beseitigen, alles andere wäre wirtschaftlich so unsinnig, wie das Beharren auf einer konstanten Geldmenge bei Wirtschaftswachstum.

Anhand des IS-LM Modells werden schlicht unsinnige Fragen diskutiert. Man kann sich des Eindrucks nicht erwehren, dass man ein Problemfeld gesucht hat, wo man dieses Modell irgendwie sinnvoll verwenden kann. Alledings kann man mit diesem Modell nur sinnfreie Fragen diskutieren.

Auch der sogenannte mittlere Bereich sieht eigentlich ziemlich klassisch / neoklassisch aus. Im liquidity trap kann der Zins nicht weiter abgesenkt werden, da die Finanzjongleure davon ausgehen, dass die Kurse der Wertpapiere fallen und sie ihr Vermögen verlieren. Sie parken also ihr Geld in einer Verwendung, die kaum oder gar keine Zinsen bringt, der Spekulationskasse. Im klassischen Bereich führt jede Erhöhung zu einer Erhöhung des Zinsatzes, so dass die zusätzliche Nachfrage vorhandene Nachfrage verdrängt. Es kommt zu einem 100 prozentigen crowding out.

Die Aussage, die wir allerdings erhalten, ist schlicht. Sinkt der Geldmarktzins, weil "überflüssiges" Geld vorhanden ist, dann sinkt der Zins und es wird mehr investiert. Für diese ungemein schlichte Aussage hätte man aber das IS-LM Modell nicht gebraucht. Diese Aussage steckt schon in dem Kreuz aus Sparfunktion (je höher der Zins, desto mehr wird gespart) und Investititonsfunktion (je niedriger der Zins, desto mehr wird investiert). Also ein vollkommen klassisch / neoklassische Aussage. Auf diese Idee ist im übrigen schon David Hume 150 Jahre früher gekommen, siehe Zahlungsbilanz. Schon David Hume hat messerscharf erkannt, dass der Zufluss von Gold das Wirtschaftswachstum stimuliert. Auch Keynes, der kann manchmal ganz witzig sein, gewinnt so sogar dem Merkantilismus noch was Positives ab. Sorgt eine Wirtschaftsordnung für den Zufluss von Gold, was damals Zahlungsmittel war, dann sinkt der Zins, was wiederum die Investitionstätigkeit fördert. David Hume war also schon auf dem richtigen Weg, auch wenn er die Tragweite seiner Gedanken nicht erfasst hat. Allerdings hat weder David Hume noch Joseph Schumpeter erkannt, dass Unsicherheit sowohl den Geldmarktzins wie auch die Realinvestitionen determiniert.

Die dozierenden Ökodeppen würden das Problem im übrigen sofort erkennen, wenn sie mal ganz praktisch eine halbe Million Euro anlegen müssten. Sie würden dann nämlich, ganz orginell, ihr Geld bei einer Kapitalsammelstelle abliefern, die damit an der Börse spielen geht, oder sich ein Häuslein kaufen. Mit der Identifikation rentabler Realinvestitionen wären sie genau so überfordert, wie der Rest der Menschheit, den sie können nur Kurven hin- und herschieben.

Im IS-LM Modell sind also alle zentralen Konzepte der keyneschen Theorie NICHT enthalten und als didaktische Hilfsmittel ist es fürchterlich. Das Orginal, also die General Theory of Employement, Interest and Money, ist einfacher zu verstehen und beschreibt, ein nicht zu unterschätzender Vorteil, die real existierende Wirklichkeit.

|

Keiner dieser Gedanken ist in dem IS-LM Modell enthalten. Das IS-LM Modell enthält kein einziges Konzept, das nicht schon neoklassisch interpretierbar wäre. Es ist vollkommener Schrott. Es ist das illustrativste Beispiel für die Tatsache, dass die mathematische Formulierung nicht nur extrem unpräzise ist, weil die Begrifflichkeiten, die verwendet werden, gar nicht geklärt werden, was für die VWL entscheident ist, sondern dass das Hineindenken in die abstruse mathematische Modellierung den Blick auf die Realität vollkommen versperrt.

Die Tatsache, dass die dozierende Ökokaste nun schon seit sechzig Jahren diesen Müll predigt, lässt darauf schließen, dass der Ökokaste wohl irgendwie der Durchblick fehlt.

Hat man den Vergleich zwischen der inzwischen untergegangenen Ökokaste an der Ostfront und der Ökokaste an der Westfront, erstere hat der Autor mal eine zeitlang unterrichtet, dann fallen Ähnlichkeiten auf. Vor lauter Geschwurbel und Modellierung verlieren die komplett den Überblick. Hätte man an der Ostfront nicht modelliert, sondern mal aus dem Fenster geschaut, wäre einem aufgefallen, dass die objektiven Gesetze des Sozialismus ziemlich für den Arsch waren. Das ist so ähnlich wie bei den Kollegen von der Westfront. Obwohl im Zentrum des keyneschen System der Geldmarkt und dessen Verwerfungen steht, erkennen die Jungs nicht, welche Gefahren von diesem ausgehen. Vor lauter Modellierungsgeschwurbel, erkennen sie gar nicht mehr, um was es Keynes überhaupt ging.

Zu guter letzt: Es wird ziemlich viel Zeit mit dem sinnfreien Geschwurbel verbracht. Im Grunde kann man sich das auch in drei Tagen in die Birne tun, wenn man unverschwurbelt sagt, um was es eigentlich geht. Also sagen wir mal drei Tage, aber nicht ein ganzes Semester. Mit der so gewonnen Zeit, kann man dann Sinnvolles machen.

Konkret: Würde man die keynessche Theorie anhand des kleinen Büchleins abhandeln, das sich auf der Einstiegsseite dieser Website findet, siehe Eine kurze, präzise, einfach zu verstehende und insbesondere RICHTIGE Darstellung seiner Theorie, dann lässt sich das Thema bequem in 20 Stunden abhandeln bei höherer Präzision. Der Rest der Zeit wäre dann frei für alternative Inhalte, also Inhalte, die das nötige Wissen vermitteln, das man braucht, um Realinvestitionen abzuschätzen.

Keynes will auch mehr, als eine Glättung konjunktureller Schwankungen. Er strebt einen Zustand an, bei dem das im Prinzip nicht knappe Gut Geld auch so entlohnt wird, wie wenn es nicht knapp ist, also gar nicht. Der Geldmarktzins muss lediglich das Risiko decken und die Aufwendungen, die für die administrativen Prozesse der Kreditvergabe anfallen.

Die Reduktion von Keynes in der öffentlichen Diskussion auf Fiskalpolitik und "deficit spending" geht vollinhaltlich an den Kernthesen von Keynes vorbei.

Das IS-LM Modell unterstützt diese schräge Sichtweise, weil die zentralen Thesen in dem Modell nicht zum Ausdruck kommen.

Keynes wird widerlegt, wenn mal irgendjemand erklären kann, wie das gewaltige Geldvermögen rentabel angelegt werden soll, bzw. wenn mal irgendjemand schlüssig erklärt, welchen Sinn es haben soll, etwas, was nicht knapp ist, knapp zu halten.

Die General Theory of Employment, Interest and Money ist das zentrale Buch der Wirtschaftswissenschaften. Andere zentrale Werke, wie etwa Wealth of Nations von Adam Smith oder Principle of economics von Alfred Marshall könnten unter Umständen ersetzt werden, es gibt Bücher mit ähnlichen Aussagen, diese Werke fassen einen Kenntnisstand einer bestimmten Epoche zusammen, es gibt aber Werke mit ähnlichen Aussagen.

Die General Theory of Employement, Interest and Money kann nicht ersetzt werden. Sie ist ein kompletter Bruch mit der bis dahin geltenden Wirtschaftstheorie. Der Bruch bezieht sich nicht nur auf die Konsequenzen, die aus dem Theoriegebäude zu ziehen sind, für Keynes im übrigen, in der General Theory of Employement, Interest and Money ein völliger Nebenkriegsschauplatz, er beschränkt sich hier auf vage Andeutungen. Es ist ein Bruch mit der Art, wie das Wirtschaftsgeschehen zu analysieren ist.

Der Autor würde sagen, und hat das gelegentlich auch angedeutet, dass die Bedeutung des Geldmarktes sporadisch hier und da schon erkannt wurde. Wenn Adam Smith und David Hume davon sprechen, das Geld "geschöpft" werden kann, bei ersterem durch Wechsel, bei letzterem durch das Erschließen neuer Goldminen, dann war ihnen im Grunde klar, dass das Investitionsvolumen weder von der Sparsumme begrenzt wird, noch Sparen automatisch zu einem bestimmten Investitionsvolumen führt. Allerdings sind sie über sporadische Bemerkungen nicht hinausgekommen. Dass der Geldmarkt das gesamte Theoriegebäude der Klassik zum Einsturz bringt, haben sie nicht gesehen.

Deutlicher wurde da schon Joseph Schumpeter. Er sieht zum ersten Mal in aller Klarheit, dass man via Geldschöpfung Zugriff auf Ressourcen bekommt, bleibt aber ansonsten der klassischen Welt verhaftet. Solange nicht der mit schöpferischer Zerstörung agierende Unternehmer einen statischen Zustand überwindet, funktioniert die Wirtschaft nach den Vorstellungen der Klassik. Bei Schumpeter ist die Wirtschaft im Gleichgewicht, das kann in der Klassik gar nicht anders sein und wird vom Geldmarkt, bzw. dessen Möglichkeiten Kredit zu schöpfen, aus diesem Zustand hinausgetrieben.

Bei Keynes wäre es reiner Zufall, wenn ein Gleichgewicht auf dem Gütermarkt mit einem Gleichgewicht auf dem Arbeitsmarkt einherginge, die Klassik ist ein Spezialfall und nicht mal ein typischer. Der Geldmarkt dominiert über den Gütermarkt, der Gütermarkt über den Arbeitsmarkt.

Folglich kann der Geldmarkt Vollbeschäftigung verhindern. Der Geldmarkt kann im Gleichgewicht sein, der Zins also so niedrig, dass das Geld, das für Transaktionszwecke nicht benötigt wird, in der Spekulationskasse gehortet wird. Anders formuliert: Ein zu hoher Zins bei gegebenem Volkseinkommen und gegebener Geldmenge würde auf eine zu große Spekulationskasse hinweisen. Die Wirtschaftssubjekte würden also solange Wertpapiere kaufen und deren Kurs hochtreiben, was einer Absenkung des Zinssatzes entspricht, bis der Zinsatz mit den jeweiligen Vorstellungen der optimalen Spekulationskasse der Wirtschaftssubjekte übereinstimmt.

Konkreter formuliert: Es wird einen Zins geben, bei dem Leute bereit sind, das Risiko eine Verlustes durch ein Sinken der Börsenkurse hinzunehmen und Geld von einer Anlage, bei der sie keinerlei Zinsen erhalten, Girokonto oder ähnliches, der Spekulationskasse, in Wertpapieren anzulegen. Es wird auch einen Zins geben, bei dem sie Geld aus Wertpapieren zurückziehen und es wieder in der Spekulationskasse einlagern. Und es wird einen Zinssatz geben, wo die Spekulationskasse weder vergrößert noch verkleinert wird. Dann haben wir ein Gleichgewicht auf dem Geldmarkt.

Man könnte die Vorstellung von Keynes über die Spekualtionskasse auch etwas umformulieren, am Prinzip würde das nichts ändern. Man könnte Liquidität weiter fassen und damit die keynessche Analyse etwas umformulieren, ohne dass sich an den Grundaussagen irgendwas ändert.

Wir würden alles, was irgendwie, in unterschiedlichem Maße, liquide ist, also in die absolute Liquidität, also Geld, zurückgeführt werden kann, zu den liquiden Mitteln zählen. Die Umformulierung sieht dann so aus: Für jede liquide Anlage muss der Zins so hoch sein, dass der Investor bereit ist, die liquidere Anlage zu Gunsten der weniger liquiden aufzugeben, also einen sicheren Hafen zu verlassen. Das heißt, dass in der Spekulationskasse eben nicht nur Geld im eigentlichen Sinne landet, sondern eben auch alle börsennotierten Wertpapiere. Kürzer formuliert. Was nicht in der Transaktionskasse landet, landet in der Spekulationskasse. Dort sind dann Gelder mit unterschiedlichem Zins und unterschiedlicher Verzinsung, die hin- und hergeschoben werden.

Der Kern der keynesschen Aussage, nämlich dass der Zinssatz, der sich am Geldmarkt bildet, die Grenze für die Realinvestitionen darstellt, würde damit überhaupt nicht verändert. Realinvestitionen, von Immobilien abgesehen, die sind zwar auch illiquide, dafür aber sicher, haben in diesem Spiel ganz schlechte Karten. Die Entscheidung für eine Realinvestition ist irreversibel. Sie konkurriert mit der liquideren Finanzinvestition und muss foglich sehr viel rentabler sein oder über einen anderen Weg gut gesichert.

Die Realwirtschaft und damit die Beschäftigung wird zum Anhängsel spekulativer Finanztransaktionen. Das ist kein moralisches Problem, sondern ein systemischer Fehler. Spekulative Investoren sind mit der Komplexität der Realwirtschaft schlicht überfordert. Ihre Überforderung, sprich die Unfähigkeit, die Grenzleistungsfähigkeit einer Investition realistisch abzuschätzen, bewirkt die Flucht in die Liquidität.

Zu Deutsch: Die Klassik, und damit auch der Ordoliberalismus und die Freiheitskämpfer von der Hayek Front, hat reichlich naive Vorstellungen über die Komplexität der Wirtschaft. Ein bisschen auf die Preise gucken und dann sein Verhalten anpassen ist nicht, weil die Zukunft nun mal keinen Preis hat.

Wäre es so einfach, dann wäre die Börse deutlich kleiner. Rational wäre dann nur noch dieses Verhalten. Bei der erstmaligen Börsennotierung eines Unternehmens (bzw. bei der Ausgabe neuer Aktien), also wenn dem Unternehmen tatsächlich liquide Mittel zufließen, hat die Börse eine realwirtschaftlich relevante Funktion. Gut möglich, dass jemand zu diesem Zeitpunkt Geld flüssig hat, die Aktien kauft und dem Unternehmen Mittel zufließen. Ohne die Börse wäre er aber verpflichtet, sein Geld dort ewig zu halten. Mit der Börse kann er die Aktien wieder verflüssigen. Ohne die Börse könnte er also dem Unternehmen kein Geld zur Verfügung stellen, wenn er es z.B. in drei Monaten wieder braucht. Diese Funktion, also einen Ausgleich zu schaffen zwischen dem Zeitraum, den ein Investor investieren will und dem Zeitraum, den ein Unternehmen Geld braucht, ist aber inzwischen ein Posten unter ferner liefen. Inzwischen ist die Börse eine einzig große Spekulationskasse.

Umgekehrt proportional zur Bedeutung der General Theory of Employment, Interest and Money ist die Auflage dieses Buches, das heißt, die Menge an Lesern. Wenn wir von den Kommentaren bei Amazon einen Rückschluss auf die Menge an Lesern ziehen können, dann ist Leserschaft so dicht bei Null, siehe Keynes bei Amazon. Ein einzelnes Lehrbuch über Makroökonomie kann es dann schon mal auf das zigfache an Bewertungen bringen, siehe z.B. Mankiw.

In jedem dieser Lehrbücher zur Makroökonomie haben wir jetzt das IS-LM Modell, also die Interpretation von John Richard Hicks des keynesschen Theoriegebäudes, aber nie das Orignal. Damit könnte man natürlich leben, wenn die Version von Hicks didaktisch klarer und / oder die Realität besser beschreiben würde. Die Frage ist nur, ob das der Fall ist?

Didaktisch klarer würden wir schon mal bezweifeln, wir bezweifeln ja ganz allgemein die kühne These, dass natürliche Sprachen ungeeignet sind, komplexe Zusammenhänge zu beschreiben, was ja die These ist, die der mathematischen Modellierung zugrunde liegt. Wir gehen davon aus, dass man besser daran täte, weil es einfacher ist, sich mit den zentralen, rein verbal dargestellten Thesen der General Theory of Employment, Interest and Money direkt zu beschäftigen. Der Autor vermutet, das wäre erheblich schneller, viel einfacher und würde sehr viel mehr Durchblick liefern.

Bezüglich der Frage, ob die modellhafte Darstellung die Realität richtiger beschreibt als das Orginal, siehe unten.

Sowohl die IS (Investition / Sparen) wie auch die LM Kurve (Liquidity preference / Money supply) kann man graphisch herleiten, man kann sich aber auch kurz und schmerzlos klar machen, was es bedeutet. Wir haben bereits gesehen, dass es viele Transmissionsmechanismen gibt, wir beschränken und jetzt auf die zwei, einen für die IS-Kurve und einen für die LM Kurve, die man typischerweise in Lehrbüchern findet.

Wie deutlich sichtbar fällt die IS Kurve. Das heißt je niedriger der Zins, desto höher ist das Volkseinkommen. Didaktisch ungeschickt ist hierbei allein schon die Tatsache, dass die Kurve Kombinationen beschreibt, wo das Investitionsvolumen genau dem Sparen entspricht.

Das ist zwar EX POST bei Keynes tatsächlich so, aber die Kurve suggeriert geradezu einen klassischen Zusammenhang, suggeriert also, dass der Zins Sparen und Investieren in Übereinstimmung bringt, wie in der Klassik.

Dass Keynes die Übereinstimmung von Sparen und Investieren nur EX POST als gegeben animmt, kann man allerhöchstens den Beschreibungen entnehmen, die sich dann im Kommentar zu der Kurve finden. Das muss man dann aber genau hinschauen.

Es heißt dort immer so schön "...erhöht der Staat nun die Ausgaben, verschiebt sich die IS Kurve nach rechts...". Wäre eine EX Ante Übereinstimmung gemeint, könnte man genau so gut sagen, "...Wird nun mehr gespart, verschiebt sich die IS Kurve nach rechts...". Das wäre dann tatsächlich ein klassischer Zusammenhang. Zuerst wird gespart, dann investiert. Damit das Produktionspotential wächst, muss mehr gespart werden.

Das wäre zwar ein unsinniger Zusammenhang, aber genau dieser Zusammenhang ergibt sich, wenn man zwischen EX POST und EX ANTE nicht deutlich unterscheidet. Diese Unterscheidung trifft die IS Kurve aber überhaupt nicht und diese Unterscheidung ist zentral.

Das gleiche Problem ergibt sich, sogar noch gravierender, bei den Definitionen, die wir allerorten lesen: "Die IS Funktion beschreibt alle Kombinationen aus Zinsatz und Volkseinkommen, bei denen ein Gleichgewicht auf dem Gütermarkt herrscht."

Das ist besonders übel, denn auch das klingt ziemlich klassisch, das klingt so, wie wenn der Zins Sparen und Investieren in Einklang bringt zumindest ensteht der Eindruck, dass dieses Gleichgewicht durch eine bewusste Entscheidung hervorgerufen wurde, das ist ja bei Gleichgewichten so. Das Gleichgewicht beruht aber überhaupt nicht auf einer individuellen Entscheidung. Die einen haben in Abhängigkeit vom GELDZINSATZ Investitionen getätigt und das hat das Volkseinkommen vergrößert, bis das hieraus resultierende Sparvolumen die Höhe der Investitionen erreicht hat.

Betrachtet man die Kurve isoliert, kann man sich den Kausalzusammenhang dazu aussuchen. Entweder gehört zu einem hohen Volkseinkommen eine hohe Sparsumme, die dann bei entsprechendem Zins angelegt wird, klassische Interpretation, oder zu einem niedrigen Zins eine hohes Investitionsvolumen, das wiederum eine großes Volkseinkommen bedingt, damit das Sparvolumen dem Investitionsvolumen entspricht, keynessche Interpretation.

Die IS Kurve suggeriert geradezu das exakte Gegenteil dessen, was Keynes gemeint hat. Wenn an dieser entscheidenden Stelle so lax formuliert wird, kann man nicht mal sicher sein, ob wirklich nur lax formuliert wurde. Unter Umständen wurde das Entscheidende tatsächlich nicht begriffen.

Entscheidend ist, dass man die Zusammenhänge sieht, die durch diese Funktion beschrieben werden. Je höher das Volkseinkommen (oder je ungleicher die Verteilung desselben) desto mehr wird gespart. Sparen hängt also NICHT, wie die Klassik sich das vorstellt, vom Zins ab, sondern von der Höhe des Volkseinkommens respektive von dessen Verteilung. Auch diese Aussage geht verloren und vor allem geht verloren, dass Keynes, ganz im Gegensatz zur Klassik, für eine gleichmäßigere Verteilung plädiert.

Die mathematische Formulierung führt zu unsauberen Begrifflichkeiten, bei sparen ist z.B. nicht geklärt, ob es Bedingung oder Konsequenz der Investition ist und betrachtet werden nur noch die mathematisch formulierbaren Aussagen. Das IS-LM Modell ist das illustrativste und fatalste Beispiel für die Unsinnigkeit der mathematischen Modellierung, siehe auch mathematische Modellierung.

In der Klassik sorgt eine ungleiche Verteilung für eine höhere Sparquote, was positiv gesehen wird, da sparen als nicht konsumierte Einnahmen der Vergangenheit gesehen wird und damit knapp ist. Dieses knappe Gut zu investieren bedeutet Konsum in die Zukunft zu verlagern, folglich ein Opfer zugunsten des Mehrkonsums in der Zukunft. Ein Verhalten, das bei Vollbeschäftigung sogar sinnvoll wäre. Sparen würde dann bedeuten, dass die Konsumgüterindustrie zugunsten der Investitionsgüterindustrie, oder der Produktion langlebiger Konsumgüter, zurückgefahren wird. Bei Unterbeschäftigung allerdings ist das ziemlich sinnlos, denn ein Rückgang des Konsums würde auch die Investitionstätigkeit dämpfen.

Für Keynes bedeutet Sparen erstens vor allem mal einen Nachfrageausfall und zweitens ist Sparen nicht die Bedingung für Investitionen. Sparen ist also nicht nur unnötig, sondern schädlich. Soll wenig gespart werden, dann ist eine gleichmäßigere Verteilung sinnvoll. Allerdings muss ein Teil der durch die Investition induzierten Einnahmen gespart werden, also in der Zukunft, andernfalls könnte der Kredit nicht getilgt werden.

Die andere Seite ist die Investition. Ist das Volkseinkommen gering, dann sind auch die Ersparnisse gering, weil diese vom Volkseinkommen abhängen. In dieser Situation werden nur die Investitionen realisiert, deren erwartete Grenzleistungsfähigkeit sehr hoch ist. Da nur wenig Ersparnisse zur Verfügung stehen, kommen nur die Investoren zum Zug, die klare Prognosen in Bezug auf die Zukunft stellen können.

Die LM Kurve wiederum beschreibt alle Kombinationen aus Zins und Volkseinkommen, bei denen der Geldmarkt bei GEGEBENER Geldmenge im Gleichgewicht ist. Die LM Kurve steigt, das heißt, dass mit einem höheren Zins ein höheres Volkseinkommen verbunden ist.

Der Verlauf der LM Kurve ließe sich auch mit einem fast klassischen Schema erläutern. Mit steigendem Volkseinkommen steigt der Bedarf an Transaktionskasse. Damit haben die Banken weniger Geld zur Kreditvergabe zur Verfügung, der Zins steigt. Das würde die Kurve zwar beschreiben, aber den zentralen Zusammenhang verpassen. Würde man es so betrachten, hätte man quasi einen klassischen Zusammenhang, aber genau das ist nicht gemeint.

Der Geldmarktzins spielt sich eben gerade nicht nach einem einfachen Angebot / Nachfrage Schema ein. Der Geldmarktzins ist determiniert durch Erwartungen. Objektiv ist nur, dass die Transaktionskasse mit Zunahme des Volkseinkommens größer wird und damit die Spekulationskasse kleiner. In der nun kleineren Spekulationskasse verbleiben all jene, die einen noch größeren Zins brauchen, um den sicheren Hafen der Liquidität zu verlassen. Dieser subjektive Zusammenhang ist das Entscheidende. Der kommt aber in dem IS-LM Modell gar nicht zum Ausdruck. Ein Modell, bei dem die entscheidenden Zusammenhänge gar nicht berücksichtigt werden, ist sinnlos.

Es wird auch nicht besser, wenn man es mathematisch modelliert. Der kausale Zusammenhang fehlt auch in der mathematischen Formulierung.

Dass dieser Zusammenhang nicht so richtig plausibel ist, weil Haushalte immer Zinsen bekommen, wenn sie ihr Geld brav zur Bank tragen und Banken Liquidität abbauen, wenn sie diese nicht brauchen, haben wir bereits gesagt. Wir haben aber auch bereits ausführlich dargestellt, dass dies für das keynessche System überhaupt keinen Unterschied macht, siehe Keynes. Entscheidend ist, dass der Geldmarktzins das Investitionsvolumen begrenzt und der Geldmarktzins sich aus rein spekulativen, also "psychologischen" Motiven, heraus ergibt.

Ein Grund hierfür ist, dass die Börse ein relativ kompaktes Ding ist, über welches die Journaille tag-täglich berichtet, weit ausführlicher, als über die eigentlich relevante Realwirtschaft. Die täglichen Börsennachrichten suggerieren einen Zusammenhang zwischen Realwirtschaft und Börsenkursen. Das macht es nicht gerade einfacher, rentable Realinvestitionen ausfindig zu machen, weil man die Börse schon für etwas Reales hält.

Man muss verstehen, dass die Realinvestition immer wesentlich rentabler sein muss, als eine Finanzanlage, weil sie nicht den Vorteil der Liquidität hat und je unsicherer die Zeiten, desto größer muss der Abstand zwischen der Rentabilität einer Investion und dem Geldmarktzins sein. Die Kausalkette lässt sich nicht umdrehen. Der Geldmarkt sitzt systemisch bedingt am längeren Hebel.

Wenn man diese Kausalketten und deren Probleme verstanden hat, kann man auch ein bisschen Kurven hin- und herschieben, manchmal kann man sich damit ein paar Dinge klar machen. Allerdings suggeriert das Modell einen Automatismus, denn Keynes nie unterstellt hat. Ein Großteil der Kritik an Keynes hängt damit zusammen. In allen Lehrbüchern finden wir z.B. so hübsche Sätze "...erhöht der Staat nun die Staatsausgaben verschiebt sich die IS Kurve nach rechts".

Das suggeriert schon mal, dass Keynes keinen Unterschied macht zwischen konsumtiven und investiven Staatsausgaben, siehe Keynes, die Allokation also keine Rolle spiele.

Während man also normalerweise auch in makroökonomischen Modellen noch trennt zwischen Konsum und Sparen / Investieren, soll das hier auf einmal völlig egal sein und obendrein soll Keynes höchstselbst diese kühne These von der Gleichheit von Konsum und Investieren aufgestellt haben. Es ist nun vollkommen klar, dass das weder egal ist, noch dass Keynes das gesagt hat. Ob man Löcher buddelt und diese wieder zuschüttet oder Geld in Forschung und Entwicklung steckt und sich daraus marktfähige Produkte entwickeln, ist naheliegenderweise nicht egal. Für Details siehe Keynes.

Wer etwas bösartig ist, der könnte auch sagen, dass das Problem die mathematische Modellierung ist. Der Unterschied zwischen konsumtiven Staatsausgaben und investiven Staatsausgaben ist mathematisch nicht modellierbar, führt also nicht zu wunderhübschen Gleichungen und totschicken, intelligent aussehenden Funktionen. Von daher berücksichtigt man das einfach nicht. Bedenken wir noch, was alles nicht unterrichtet wird, z.B. der Ordoliberalismus, die Klassik (Adam Smith, Jean Baptiste Say) und auch bei der Neoklassik eine Präferenz für das besteht, was mathematisch modellierbar ist, dann können wir hier schon eine Tendenz erkennen.

(Im übrigen: Nicht nur, dass in der Neoklassik, hinsichtlich der Probleme mit diesem Begriff siehe Neoklassik, eine Präferenz für die mathematische Modellierung hat. Eingegangen in die Mikroökonomie, im Grunde eine eklektische Zusammenfassung der Konzepte der Neoklassik, ist nur das, was sich mathematisch modellieren lässt.)

Ausführlichst wird dann des weiteren konstatiert, dass es hierbei zu einem crowding out effect kommen soll, weil der Zins steigt und hierdurch private (so die Annahme, wer genau verdrängt wird ist unklar, denn es handelt sich um eine aggregierte Größe) Investitionen verdrängt werden.

Im Modell, bei mal kurz willkürlich auf' s Papier gepinselten Kurven, erscheint der Zusammenhang plausibel. Fraglich ist, ob er das tatsächlich ist. Die Zentralbank könnte immer die Geldmenge erhöhen und die LM Kurve nach rechts schieben und so den crowding out effect verhindern. Die Frage ist, warum sie das nicht tun sollte?

Das Modell fokusiert durch die Art der Darstellung auf eine Thematik, nämlich den crowding out effect, die bei Keynes, und nicht nur bei Keynes, sondern überhaupt, ein völlig irrelevanter Sachverhalt ist, wobei wir nicht mal wissen, ob der Zusammenhang richtig ist, bzw. wie groß die Wirkung einer vermehrten staatlichen Aktivität auf den Zinssatz tatsächlich ist und genau so wenig wissen wir, in welchem Ausmaß eine Erhöhung des Geldzinssatzes tatsächlich Investitionen zurückdrängt. Last not least könnte die Zentralbank den crowding out Effekt auf Null reduzieren in dem sie die Geldmenge erhöht. Zu klären ist also nicht der crowding out Effekt, sondern die Frage, welche Gründe es gibt zuzulassen, dass staatliche Investitionen private Investitionen verhindern.

Im Zusammenhang mit expansiver Fiskalpolitik gibt es tatsächlich gewichtige Probleme. Das gewichtigste Problem ist, dass in einer globalisierten Wirtschaft die Sekundärfeffekte verpuffen werden, wenn das Land nicht wettbewerbsfähig ist. Das heißt, die induzierte Nachfrage im Ausland befriedigt wird, weil im Land selbst die nachgefragten Güter nur teurer, in schlechterer Qualität oder gar nicht produziert werden. In diesem Fall verpuffen die Sekundäreffekte, die Leistungsbilanz dreht ins Negative.

Der schwerste Fehler beruht aber in der liquidity trap. Diese suggeriert, dass Geldpolitik, also die Absenkung des Zinsniveau, nicht funktionieren kann, wenn der Zins bereits so niedrig, das heißt, der Kurs der Wertpapiere so hoch ist, dass jedes zusätzliche Geld in der Spekulationskasse verschwinden würde. Mit einer Ausdehnung der Geldmenge könne also das Wirtschaftswachstum nicht mehr angeregt werden, weil eine weitere Zinsenkung nicht möglich ist. Suggeriert wird also ein Zusammenhang zwischen niedrigem Zinssatz und niedrigem Volkseinkommen.

Das ist das exakte Gegenteil von dem, was Keynes tatsächlich gesagt hat. Wir zitieren wörtlich nochmal die Stelle, die wir schon früher angeführt haben.

But we have shown that the extent of effective saving is necessarily determined by the scale of investment and that the scale of investment is promoted by a low rate of interest, provided that we do not attempt to stimulate it in this way beyond the point which corresponds to full employment. |

Wir haben aber gezeigt, dass die tatsächliche Ersparnis notwendigerweise vom Investitionsvolumen abhängt, und dass das Investitionsvolumen durch einen niedrigen Zinssatz gefördert wird, vorausgesetzt wir versuchen nicht, ihn unterhalb des Punktes zu drücken, der der Vollbeschäftigung entspricht. aus: John Maynard Keynes, The General Theory of Employment, Interest and Money, Chapter 24, II, Seite 186 |

Die LM Kurve suggeriert einen Zusammenhang, niedriger Zins und geringes Volkseinkommen, der so mechanisch gar nicht gegeben ist. Wenn der niedrige Zins die Bedingung für Vollbeschäftigung ist, dann wird der Zins bei Vollbeschäftigung und einem hohen Volkseinkommen niedrig sein. Zu niedrig wäre lediglich ein Zins, der geringer ist als die Grenzleistungsfähigkeit des Kapitals, denn dann kann der Kredit nicht mehr getilgt werden.

Wie kommt der Fehler in der LM Kurve zustande? Der Fehler kommt dadurch zustande, weil die LM Kurve einen rein mechanischen Zusammenhang unterstellt und die Erwartung nicht berücksichtigt. Lässt man die Erwartung außer Acht, dann ist es in der Tat so, dass die Transaktionskasse bei einen niedrigen Volkseinkommen groß ist, folglich viel Geld an die Börse wandert, die Börsenkurse hochtreibt und den Zins drückt.

Ein völlig anderes Bild ergibt sich, wenn man die Präferenz berücksichtigt. Dann haben wir eben keinen mechanischen Zusammenhang mehr. Das Volkseinkommen kann niedrig sein, die Transaktionskasse niedrig und trotzdem die Spekulationskasse prall gefüllt, das heißt alle ziehen die absolute Liquidität, Geld bei keiner oder geringer Verzinsung, vor und niemand kauft Wertpapiere. Deren Kurse sind folglich niedrig und die Zinsen hoch. Die LM Kurve beschreibt also die Keynessche Theorie schlicht FALSCH, bzw. unterstellt bestimmte Szenarien, die sich aus der keynesschen Theorie nicht ergeben und lediglich ein Szenario unter vielen ist.

Der Zinssatz hätte bei Keynes also immer schon so niedrig sein können, wie er heute tatsächlich ist. Keynes geht eben gerade nicht von der Existenz eines liquidy trap aus. Ein niedriger Zins ist keine Falle. Er geht davon aus, dass der Zins zu hoch ist und plädiert für einen Zins, der so niedrig ist, dass gerade noch das Risiko und die Verwaltungkosten der Bank eingepreist sind. Das Modell suggeriert, das Keynes die Sorge gehabt hätte, dass eine Situation geben könnte, bzw. eine solche Situation realistisch sei, wo ein noch so niedriger Zins nicht ausreicht, um Investitionen zu induzieren. Tatsache ist, das Zitat ist da ziemlich eindeutig, dass Keynes davon ausging, dass die Zinsen zu hoch sind und immer schon zu hoch waren.

Weiter verdeutlicht dieser Satz, dass es Keynes keineswegs nur um eine Steuerung der Konjunktur ging, wie im Zusammenhang mit dem IS-LM Modell immer suggeriert wird. Keynes zielt auf einen Endzustand. Der Zins soll definitiv so niedrig sein, dass die Investitionen solange ausgedehnt werden, bis Vollbeschäftigung herrscht, siehe auch Keynes und in der Tat fallen einem wenig Argumente ein, wieso der Zins höher sein soll, als er sein muss, um das Risiko einzupreisen und die Verwaltungskosten der Banken zu decken.

Anders formuliert. Keynes sieht die Gefahr, dass in der liquidity trap ein Gegensteuern über die Geldpolitik unter Umständen nicht möglich ist, weil die Banken bei prall gefüllter Spekulationskasse keine Gelder mehr aufnehmen werden, bezweifelt aber, dass dieser Fall sehr wahrscheinlich ist.

Keynes liefert kein Argument, warum der Zinssatz höher sein soll, als es zur Deckung des Risikos und zur Deckung der Verwaltungskosten der Banken nötig ist. Da er keinen Sinn im Sparen sieht, sieht er auch keinen Sinn darin, Sparer zu belohnen oder anders formuliert, er sieht keinen Sinn darin, dass Kapital, vorgestellt als Geld für investive Zwecke, überhaupt eine Rendite abwirft.

Das Modell suggeriert also den crowding out effect als zwingende Konsequenz, etwas, was gegen die keynessche Theorie spricht, was aber nur dann der Fall ist, wenn sich die Zentralbank aus welchen Gründen auch immer für Unterbeschäftigung ausspricht. Die Annahme einer konstanten Geldmenge ist innerhalb des keynesschen Systems sinnlos.

Das Modell macht keinerlei Aussagen bezüglich der Kernthesen von Keynes. Natürlich kann man diese Thesen in Frage stellen. Man kann fragen, wie weit eine Ausdehnung des Investitionsvolumen via Multiplikatoreffekte die IS Kurve nach rechts verschiebt. Man kann sich fragen, wie weit das Investitionsvolumen ausgedehnt wird, wenn der Zins abgesenkt wird. Man kann sich also fragen, wie die IS und LM Kurven tatsächlich verlaufen. Das wäre eine inhaltliche Auseinandersetzung. Das Verschieben von irgendwelchen Kurven, ist keine inhaltliche Auseinandersetzung mit den Thesen von Keynes.

Insbesondere bietet das Modell nicht mal Ansatzweise eine Auseinandersetzung mit der Klassik / Neoklassik, es täuscht sogar über Unterschiede hinweg. Es suggeriert, dass bei Keynes I = S EX ANTE gilt. Das gilt aber bei Keynes nur EX POST.

(Was im übrigen auch in der Klassik der Fall ist. Das Volkseinkommen wird entweder verkonsumiert oder investiert, bzw. gespart. Das ist eine tautologische Beziehung. Was uns wirklich interessiert ist, wie man das Produktionpotential ausschöpft.)

Sparen ist auch nicht die Bedingung für investieren. Es ist genau umgekehrt. Die Investition treibt das Volkseinkommen solange in die Höhe, bis die Sparsumme ausreicht. Ein Großteil der Fehldeutungen des keynesschen Systems, die man tagtäglich allerorten lesen kann, geht auf das Konto des IS-LM Modells. Es ist davon auszugehen, dass die meisten Autoren von Lehrbüchern der Makroökonomie Keynes nicht verstanden haben.

Wie die meisten Modelle der Volkswirtschaftslehre ist auch das IS-LM Modell auch nicht quantitativ fassbar. Es ist so allgemeingültig, dass es für Burkina Faso genau so zutrifft, wie für die Bundesrepublik Deutschland, auf Venezuela genau wie auf die USA. Es ist durchaus ein "Gesetz" im Sinne von Léon Walras oder Vilfredo Pareto. Es ist quantitativ so unbestimmt, dass es immer gültig ist.

Das wäre zu verschmerzen, wenn es wenigstens qualitativ bedeutsame Aussagen machen würde. Genau das trifft aber nicht zu. Qualitativ präziser ist das Orginal.

In seiner quantitativen Unbestimmtheit ist das IS-LM Modell immer gültig. Der Charakter eines immer gültigen ökonomischen Gesetzes ergibt sich aus seiner Unbestimmtheit. Anders formuliert: Je trivialer eine ökonomische Erkenntnis, desto eher erhält sie Weihen eines universal gültigen Gesetzes.

Die öffentliche Diskussion über Keynes entzündet sich aber an quantitativen Fragen. Da aber das IS-LM Modell keinerlei quantitativen Aussagen macht, sondern schlicht irgendwelche Kurven auf's Papier gepinselt werden, kann es die öffentliche Diskussion auch nicht versachlichen. Ganz im Gegenteil, Keynes wird verfälscht.

Die berühmte mathematische Modellierung leistet genau das, was sie zu leisten vorgibt, eben gerade nicht. Sie ist unpräziser und vager als eine verbale Darstellung. Auch das hätte man im übrigen von Keynes lernen können. Dieser misstraute nämlich jeder Modellierung, siehe Sinnhaftigkeit der mathematischen Modellierung.

Entscheidend ist, dass der Kredit zurückgezahlt wird. Wird er nicht zurückgezahlt, haben wir eine unendliche Ausdehnung der Geldmenge und das Produktionpotential wird letztlich überfordert, wir geraten in eine Inflation oder, in einer globalen Wirschaft, die Leistungsbilanz dreht ins Negative. Wird er zurückgezahlt, dann wird im selben Maße wie vorher Geld geschöpft wurde, anschließend Geld wieder vernichtet. Weiter ist entscheidend, wie bei jeder Aktiengesellschaft, ob den Verbindlichkeiten des Staates ein Vermögen entgegensteht. Ist dies der Fall, ist es unproblematisch. Weiter reicht es vollkommen, wenn sich eine staatliche Investition innerhalb ihrer Nutzungsdauer amortisiert.

Ein Zins der höher ist, als er sein muss um für das Risiko und die Verwaltungskosten zu entschädigen, macht nur Sinn, wenn davon ausgegangen wird, dass Sparen die Voraussetzung für Investitionen ist. In diesem Falle wäre Sparen knapp und was knapp ist, muss über einen Preis in die optimale Allokation gelenkt werden.

Fällt diese These, und das ist eine der Kernthesen von Keynes, dann ist auch der Zins, der den oben genannten Wert übersteigt, sinnlos.

Das zweite Argument für den Zins wäre die Lenkungsfunktion. Bei Vollbeschäftigung könnte man, so die Vorstellung, via Zins die Ressourcen in die Bereiche schicken, die die größten Knappheitssignale senden. Das ist theoretisch richtig, aber praktisch falsch, weil die Kreditvergabe nach Maßgabe der Sicherheit erfolgt. Die Rentabilität eines Investitionsprojektes spielt nur eine untergeordnete Rolle, siehe Zins.

Das IS-LM Modell ist also eine reichlich eigenwillige Interpretation des keynesschen Theoriegebäudes, weil es die Kernthesen von Keynes gar nicht enthält.

|

Man kann bezweifeln, ob das IS-LM Modell ein geschicktes didaktisches Hilfmittel ist, ob es Keynes richtig wiedergibt und ob das Orginal nicht die bessere Beschreibung der Realität liefert. Es wäre aus diesen drei Gründen besser, mit dem Orginal zu arbeiten.

Obendrein verleitet das IS-LM Modell zu mechanistischem Denken und diese mechanistische Denken verführt dann zu Fehlern, von denen dann wiederum behauptet wird, dass sie der keynesschen Theorie geschuldet sind.

Es ist vollkommen klar, dass strukturelle Probleme einer Volkswirtschaft nicht durch undifferenzierte Staatsausgaben gelöst werden können. Das hat Keynes auch nie behauptet. Keynes hat überhaupt in der General Theory of Employement, Interest and Money lediglich eine vollkommen neue Art vorgestellt, die Wirtschaft zu analysieren.

Was heute mit Keynes in Verbindung gebracht wird, sind im Orginal lediglich Randbemerkungen. Herrscht Unterbeschäftigung aufgrund struktureller Probleme, dann kann man diese Probleme durch undifferenzierte Staatsausgaben auch nicht lösen. Zu Deutsch: Liegen strukturelle Probleme vor, dann wird eine expanisve Fiskalpolitik dazu führen, dass die Leistungsbilanz ins Negative dreht, weil das mehr an Nachfrage im Ausland befriedigt wird, weil nur dort die nachgefragten Güter erhältlich sind, diese billiger sind oder von höherer Qualität. In diesem Falle kann die expansive Fiskalpolitik nur erfolgreich sein, wenn sie zu Investitionen führt, die die Wettbewerbsfähigkeit verbessern.

Verschuldet sich der griechische Staat am internationalen Kapitalmarkt und die hierdurch erzeugte Nachfrage wird im Ausland befriedigt, dann kann das nicht gut gehen. Um das einzusehen, braucht man aber kein einziges Buch in die Hand zu nehmen.

Staatsausgaben können aber, bei gleicher Wirkung auf die Nachfrage, so eingesetzt werden, dass die strukturellen Probleme gelöst werden. Das geht zwar nicht mechanistisch mit ein bisschen Hin- und Herschieben von Kurven, ist aber immer noch günstiger, also durch eine undifferenzierte Sparpolitik die Wirtschaft endgültig abzuwürgen.

nach oben ...

Die IS Kurve suggeriert einen klassischen Zusammenhang zwischen Sparen und Investieren, der im keynesschen System nicht gegeben ist und den Intentionen von Keynes diametral entgegengesetzt ist.

Die LM Kurve in Verbindung mit einem spezifischen Transmissionsmechanismus verfälscht das keynessche System.

Das IS-LM Modell suggeriert, dass es Keynes lediglich um eine Konjunktursteuerung ging

Es betont den crowding - out Effekt ohne zu erklären, warum die Zentralbanken diesen nicht verhindern sollen.

zur pdf-Datei ...